Uma dúvida muito comum entre os investidores iniciantes é como investir na Bolsa de Valores.

Muita gente fica perdida já no básico: por onde começar? Como abrir uma conta numa corretora? Qual a melhor plataforma? Como comprar minha primeira ação?

Para quem está começando, a Bolsa de Valores parece mesmo um bicho de sete cabeças.

Mas o processo de investir na Bolsa é algo simples — e neste artigo vamos explicar o passo a passo para você começar a investir em ações.

Mas antes de começar é preciso entender o básico do que é o mercado de ações.

O mercado de ações

O mercado de ações é uma forma das empresas levantarem recursos para financiar os seus planos de crescimento.

No mercado de ações, as companhias vendem parte de suas ações para investidores, que dão esse dinheiro acreditando que o negócio vai crescer e render mais lucros no futuro.

Essas ações vendidas aos investidores no IPO (que explicamos aqui) são negociadas na Bolsa de Valores.

Na Bolsa de Valores, investidores que são donos dessas ações podem vendê-las para outros investidores que querem se tornar sócios dessas empresas.

Em outras palavras: a Bolsa de Valores é uma espécie de balcão de negociação, onde vendedores e compradores fazem suas ofertas e fecham negócios.

Como investir na Bolsa de Valores

Agora que você já entendeu o que é a Bolsa de Valores, vamos ao passo a passo de como investir nesse mercado.

A primeira coisa que é preciso fazer para investir na Bolsa de Valores é abrir uma conta em uma corretora, já que elas são como uma ponte entre o investidor e a Bolsa.

Há diversas opções de boas corretoras no mercado — e não vamos entrar aqui no mérito de quais são as melhores. Mas, para quem está começando, o ideal é buscar uma corretora que não cobre taxas nas negociações de ações.

Isso é importante porque com valores pequenos de investimentos essas taxas podem prejudicar muito o seu resultado.

Algumas opções de corretoras que não cobram taxas na negociação de ações são: Banco Inter, Clear, Rico e Genial. Mas há várias outras no mercado.

Para abrir uma conta, basta entrar no site dessas corretoras e preencher o cadastro com suas informações. O processo é bem simples, mas a aprovação pode levar alguns dias.

Home broker

Depois de abrir sua conta na corretora, você terá que enviar dinheiro para lá e entrar no home broker, que é onde as negociações de ações são feitas.

No home broker, é possível ver o preço de todas as ações negociadas na B3, a Bolsa de Valores brasileira, e comprar e vender qualquer ação.

É possível também acompanhar a variação de índices como o Ibovespa, que mede o desempenho de uma cesta de ações.

Para conseguir investir pelo home broker você terá que entender alguns conceitos básicos do mercado de ações.

O primeiro deles é o ticker.

O que são os tickers

O ticker nada mais é do que um símbolo que representa uma empresa listada na Bolsa. Cada empresa tem um símbolo específico que segue o mesmo padrão: quatro letras e um número.

As letras são decididas pelas empresas na hora de seus IPOs, e geralmente fazem referência ao nome das companhias.

Já o número que vem depois tem um significado mais importante.

Os números mais comuns de aparecer nos tickers das ações são 3, 4 e 11. Cada um deles representa um tipo de ação específica.

O 3 é para as ações ordinárias (ON), que são as ações que dão direito a votos. O 4 são para as ações preferenciais (PN), que não dão direito a voto mas tem preferência no recebimento de dividendos. Já o 11 é para as units, que é um ativo composto por algumas ações ordinárias e algumas ações preferenciais.

Nem todas as empresas têm units listadas. Há ainda empresa que tem apenas ações ordinárias listadas na Bolsa.

Veja alguns exemplos de empresas com os seus respectivos tickers:

Itaú Unibanco: ITUB3 / ITUB4 / ITUB11

Petrobras: PETR3 / PETR4 / PETR11

Taesa: TAEE3 / TAEE4 / TAEE11

Mercado fracionário

Outro conceito importante para o investidor iniciante é o mercado fracionário. Na Bolsa de Valores, as ações são vendidas em lotes de 100.

Ou seja: para comprar ações de uma empresa, o investidor precisa comprar no mínimo 100 ações de uma vez e ir aumentando a compra de 100 em 100.

Para o investidor iniciante, isso pode ser um empecilho porque, dependendo do valor que a ação negocia, o investimento mínimo pode ser alto.

Por exemplo, a Taesa, que negocia hoje na faixa dos R$ 40 por unit, exigiria um investimento em torno de R$ 4.000.

A Bolsa de Valores criou o mercado fracionário para resolver esse problema. Esse mercado permite negociar ações em volumes bem baixos. No mercado fracionário, é possível comprar e vender apenas 1 ação de cada vez.

Para operar no mercado fracionário basta colocar um F depois do ticker da ação. Para comprar uma ação de Taesa no mercado fracionário, portanto, basta digitar no seu home broker TAEE11F.

Comprando ações

Agora que você já entendeu os conceitos básicos do mercado de ações, chegou a hora de comprar sua primeira ação.

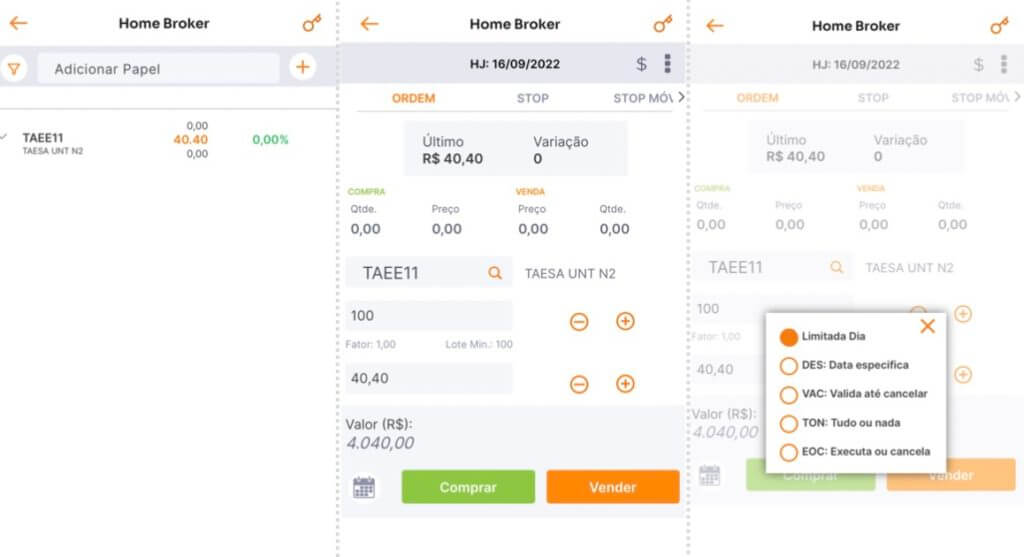

Para isso, você precisa digitar o ticker da ação no home broker da sua corretora e abrir a aba de compra e venda.

Nessa aba, você definirá a quantidade de ações que quer comprar, o preço que quer oferecer e o tipo de ordem (veja a foto abaixo).

É possível fazer, por exemplo, uma ordem de compra a mercado (em que a corretora fará a compra pelo melhor preço que estiver no mercado naquele momento), ou uma ordem válida até cancelar (em que você coloca o preço que quer oferecer e a ordem fica aberta até alguém aceitar ou até você cancelar).

Tipos de investimento em ações

No mercado de ações, há algumas formas de operar.

A investidores que buscam lucros de curtíssimo prazo, negociando as ações no mesmo dia (o chamado daytrade); há investidores que negociam em períodos um pouco mais longos (o swing trade); e há os investidores que compram ações com uma visão de longo prazo (o buy and hold ou value investing).

No buy and hold, o investidor compra a ação com uma visão de sócio, acreditando que a empresa vai crescer seu negócio e expandir seus lucros nos próximos anos, passando a valer mais na Bolsa.

Para isso, ele faz uma análise do negócio e de suas perspectivas levando vários fatores em consideração.

O value investing segue uma premissa semelhante. O investidor busca empresas que estejam negociando abaixo do valor que ele considera justo (com base em várias metodologias de análise), compra aquela ação e segura ela por vários meses ou anos até o valor da ação convergir para o que ele acha que a empresa realmente vale.

No daytrade e no swing trade, por outro lado, o investidor só quer um ganho rápido.

Ele compra uma ação e vende ela no mesmo dia para ganhar com a valorização imediata. Naturalmente, essa é uma estratégia mais arriscada, já que é difícil prever como o mercado vai se comportar no curto prazo.